Rozliczenie umowy zlecenia krok po kroku klucz do zrozumienia Twoich zarobków netto

- Obowiązkowe składki ZUS (emerytalne, rentowe, zdrowotne) potrącane są z wynagrodzenia brutto, a chorobowe jest dobrowolne.

- Podatek dochodowy (PIT) obliczany jest od podstawy pomniejszonej o składki społeczne i koszty uzyskania przychodu (20% lub 50%).

- Kwota wolna od podatku i oświadczenie PIT-2 mogą zmniejszyć miesięczną zaliczkę na podatek.

- Studenci do 26. roku życia oraz osoby ze zbiegiem tytułów do ubezpieczeń mogą być zwolnieni z części lub całości składek ZUS.

- Umowy do 200 zł brutto rozliczane są ryczałtowo, bez KUP i składek ZUS.

Rozliczanie umowy zlecenia: dlaczego to takie ważne?

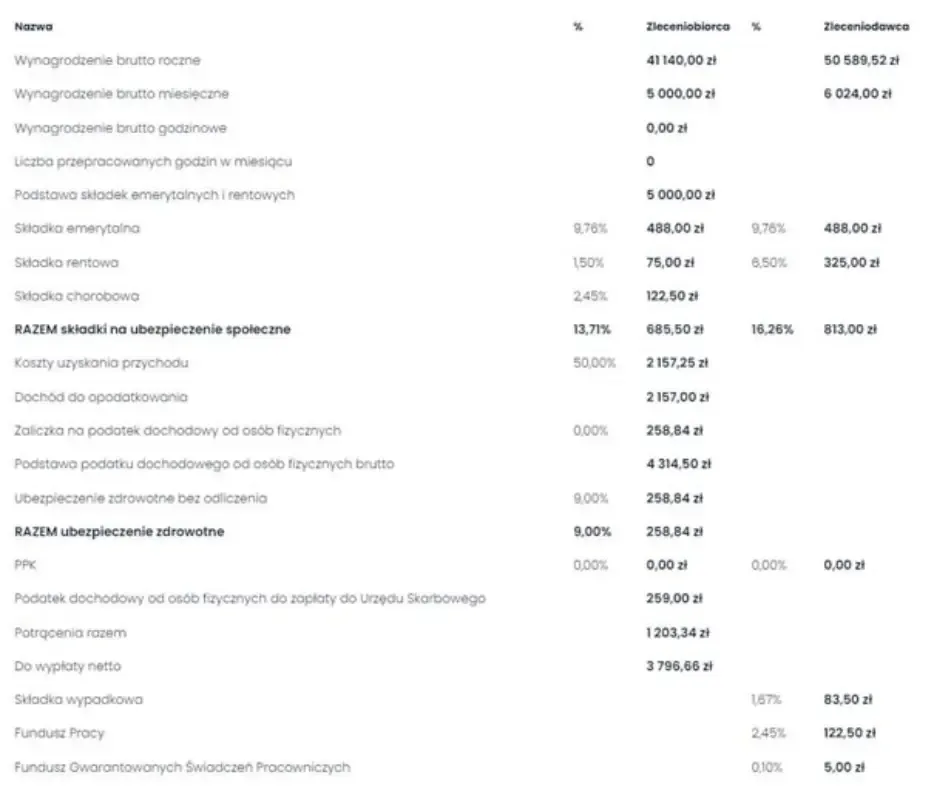

Zrozumienie, jak rozliczana jest umowa zlecenie, to fundament świadomego zarządzania swoimi finansami. Wiele osób widzi jedynie kwotę brutto na umowie i jest zaskoczonych, gdy na konto wpływa znacznie niższa suma. To naturalne, ponieważ z wynagrodzenia brutto potrącane są różne obciążenia publicznoprawne, takie jak składki ZUS i zaliczka na podatek dochodowy.

Wynagrodzenie brutto to kwota, którą zleceniodawca zobowiązuje się wypłacić przed odjęciem jakichkolwiek potrąceń. Natomiast wynagrodzenie netto to realna kwota, która trafia na Twoje konto po odliczeniu wszystkich składek i podatków. Moim zdaniem, kluczowe jest, aby każdy zleceniobiorca wiedział, co dokładnie składa się na tę różnicę.

Składki ZUS dzielimy na społeczne (emerytalne, rentowe, chorobowe, wypadkowe) i zdrowotną. Umowa zlecenie jest co do zasady tytułem do obowiązkowych ubezpieczeń społecznych (emerytalnego, rentowego, wypadkowego) i ubezpieczenia zdrowotnego. Ubezpieczenie chorobowe jest dobrowolne i wymaga złożenia wniosku. Kolejnym elementem są koszty uzyskania przychodu (KUP), które zmniejszają podstawę opodatkowania, a tym samym wysokość zaliczki na podatek dochodowy. Ostatecznie, od pozostałej kwoty obliczana jest zaliczka na podatek dochodowy (PIT), która również jest potrącana z Twojego wynagrodzenia brutto. Znajomość tych elementów pozwala na pełne zrozumienie struktury Twoich zarobków.

Krok 1: Twoje wynagrodzenie brutto i co musisz wiedzieć na start

Na początek warto wiedzieć, że w 2026 roku minimalna stawka godzinowa na umowie zleceniu wynosi 31,40 zł brutto. To ważna informacja, która wymusza na zleceniodawcach obowiązek ewidencjonowania czasu pracy zleceniobiorcy. Dzięki temu masz pewność, że Twoje wynagrodzenie jest zgodne z obowiązującymi przepisami.Jako zleceniobiorca masz również możliwość złożenia kilku oświadczeń, które mogą wpłynąć na sposób rozliczania Twojej umowy. Jednym z kluczowych jest oświadczenie PIT-2. Złożenie go zleceniodawcy pozwala na uwzględnienie kwoty zmniejszającej podatek już na etapie miesięcznych zaliczek, co może zwiększyć Twoje miesięczne wynagrodzenie netto. Innym ważnym wnioskiem jest ten o dobrowolne ubezpieczenie chorobowe. Jeśli zdecydujesz się na jego opłacanie, zyskasz prawo do świadczeń w razie choroby czy macierzyństwa, choć oczywiście wiąże się to z dodatkowym potrąceniem z Twojego wynagrodzenia.

Krok 2: Składki ZUS ile z Twojego brutto trafia na ubezpieczenia?

Składki na ubezpieczenia społeczne to pierwszy i często największy element, który pomniejsza Twoje wynagrodzenie brutto. Jako zleceniobiorca, co do zasady, jesteś objęty obowiązkowymi ubezpieczeniami: emerytalnym (9,76% podstawy wymiaru) i rentowym (1,5% podstawy wymiaru). Te składki są finansowane przez Ciebie i mają na celu zapewnienie Ci świadczeń w przyszłości, np. po osiągnięciu wieku emerytalnego czy w przypadku utraty zdolności do pracy. Warto pamiętać, że umowa zlecenie jest również tytułem do obowiązkowego ubezpieczenia wypadkowego, choć ta składka jest finansowana w całości przez zleceniodawcę.

Ubezpieczenie chorobowe natomiast ma charakter dobrowolny i wynosi 2,45% podstawy wymiaru. Aby być objętym tym ubezpieczeniem, musisz złożyć pisemny wniosek do zleceniodawcy. Moja rada: warto rozważyć tę opcję, zwłaszcza jeśli umowa zlecenie jest Twoim jedynym źródłem dochodu. Zapewnia ono prawo do zasiłku chorobowego, macierzyńskiego czy opiekuńczego, co może być nieocenionym wsparciem w trudnych sytuacjach życiowych.

Kolejnym istotnym elementem jest składka na ubezpieczenie zdrowotne, która wynosi 9% podstawy wymiaru. Podstawą wymiaru tej składki jest przychód brutto pomniejszony o kwotę składek na ubezpieczenia społeczne finansowanych przez zleceniobiorcę. Niestety, w przeciwieństwie do wcześniejszych lat, składka zdrowotna nie podlega już odliczeniu od podatku, co oznacza, że w całości pomniejsza Twoje wynagrodzenie netto.

Warto również zwrócić uwagę na zasady zbiegu tytułów do ubezpieczeń. Jeśli posiadasz inny tytuł do ubezpieczeń, na przykład umowę o pracę z wynagrodzeniem co najmniej minimalnym, to z umowy zlecenia obowiązkowa jest dla Ciebie tylko składka zdrowotna. To znacząco zwiększa kwotę netto otrzymywaną z tytułu zlecenia. Sytuacja wygląda inaczej, gdy podstawa wymiaru składek z innych tytułów jest niższa niż minimalne wynagrodzenie. Wówczas składki społeczne z umowy zlecenia są obowiązkowe do momentu, aż łączna podstawa osiągnie próg minimalnego wynagrodzenia. To dość złożona kwestia, dlatego zawsze warto upewnić się u swojego zleceniodawcy lub w kadrach, jak wygląda Twoja indywidualna sytuacja.Krok 3: Koszty, podatek i kwota wolna jak obniżyć PIT?

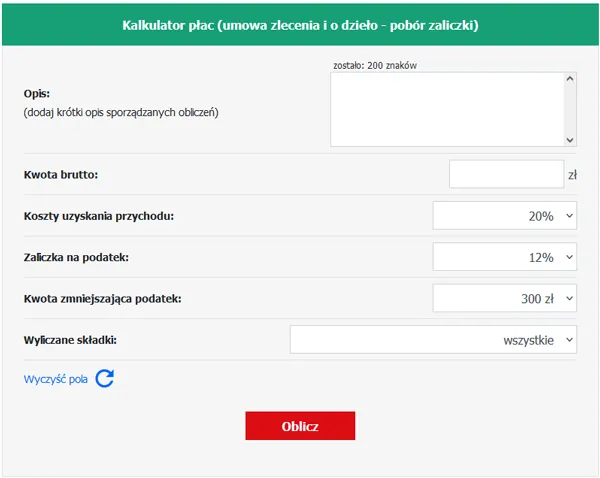

Po odliczeniu składek ZUS, przechodzimy do obliczenia podatku dochodowego. Kluczową rolę odgrywają tu koszty uzyskania przychodu (KUP). Są to kwoty, które ustawodawca uznaje za poniesione w celu uzyskania dochodu, a ich odliczenie zmniejsza podstawę opodatkowania. Standardowe KUP wynoszą 20% przychodu pomniejszonego o składki na ubezpieczenia społeczne. Istnieją również podwyższone KUP w wysokości 50%, które stosuje się w przypadku przeniesienia praw autorskich lub praw pokrewnych. Ważne jest, aby pamiętać, że KUP nie są realnie potrącane z Twojego wynagrodzenia, ale są jedynie "wirtualnym" odliczeniem, które zmniejsza kwotę, od której naliczany jest podatek.

Proces obliczania podstawy opodatkowania jest następujący: od przychodu brutto odejmujemy składki na ubezpieczenia społeczne finansowane przez zleceniobiorcę, a następnie odejmujemy koszty uzyskania przychodu. Od tak obliczonej podstawy naliczana jest zaliczka na podatek dochodowy. W 2026 roku obowiązuje skala podatkowa: 12% do progu dochodowego 120 000 zł rocznie i 32% powyżej tego progu. W większości przypadków zleceniobiorcy mieszczą się w pierwszym progu.

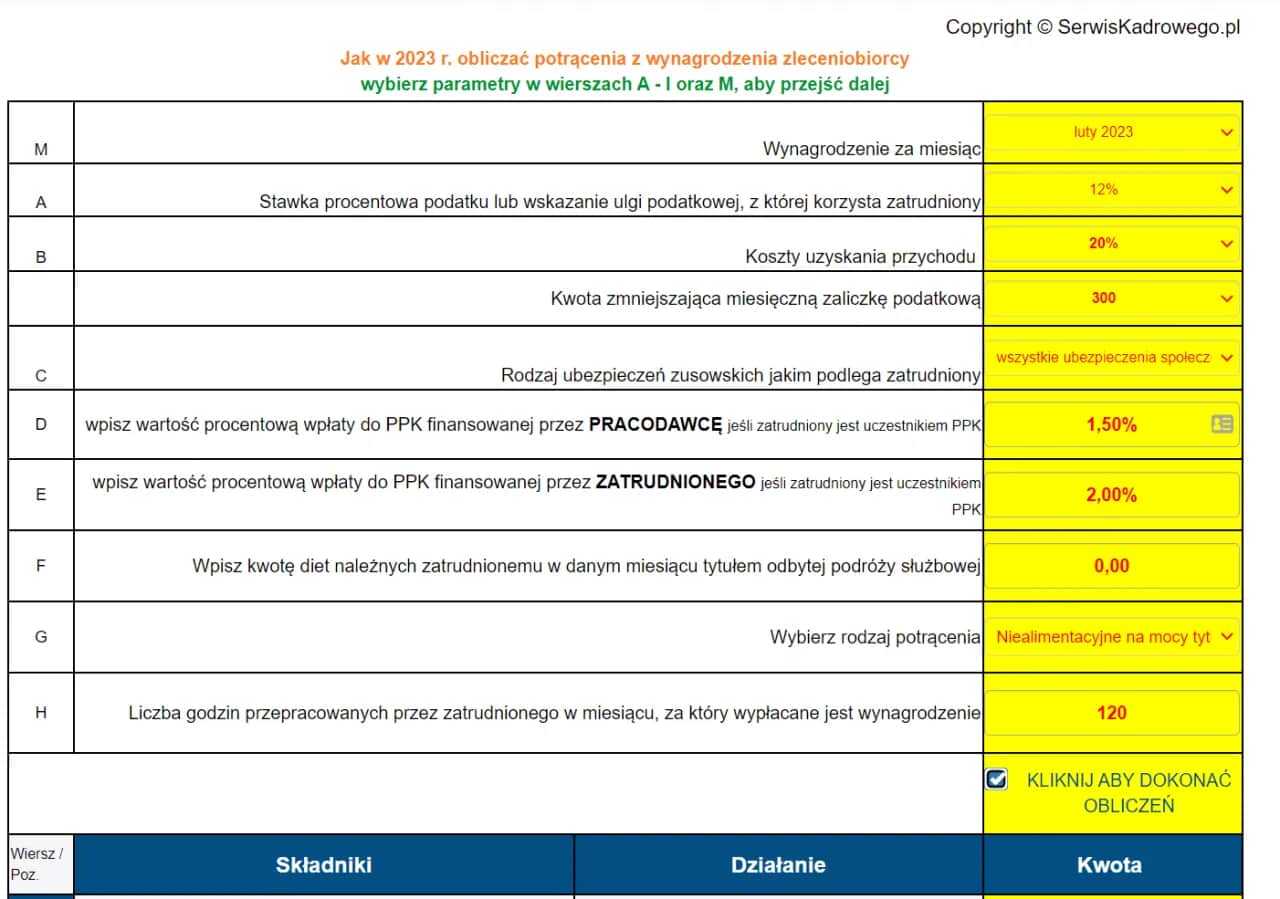

Niezwykle istotnym elementem jest kwota wolna od podatku, która wynosi 30 000 zł rocznie. Oznacza to, że do tej kwoty dochodu nie płacisz podatku. Aby jednak skorzystać z niej już na etapie miesięcznych zaliczek, musisz złożyć zleceniodawcy wspomniane wcześniej oświadczenie PIT-2. Pozwala ono na stosowanie miesięcznej kwoty zmniejszającej podatek, która może wynosić 300 zł (1/12 kwoty zmniejszającej podatek), 150 zł (1/24) lub 100 zł (1/36), w zależności od tego, ilu płatników upoważniasz do jej stosowania. To realnie wpływa na zwiększenie Twojego miesięcznego wynagrodzenia netto, co jest bardzo korzystne.

Praktyczny przykład: Jak obliczyć netto z 4500 zł brutto?

Przyjmijmy, że Twoje wynagrodzenie brutto z umowy zlecenia wynosi 4500 zł. Założenia do przykładu są następujące: stosujemy standardowe KUP (20%), pełne oskładkowanie (emerytalne, rentowe, chorobowe dobrowolne, zdrowotne), a zleceniobiorca nie złożył oświadczenia PIT-2. Obliczmy krok po kroku, ile wyniesie Twoje wynagrodzenie netto:

-

Składki społeczne (finansowane przez zleceniobiorcę):

- Ubezpieczenie emerytalne: 4500 zł * 9,76% = 439,20 zł

- Ubezpieczenie rentowe: 4500 zł * 1,5% = 67,50 zł

- Ubezpieczenie chorobowe (dobrowolne): 4500 zł * 2,45% = 110,25 zł

- Suma składek społecznych: 439,20 zł + 67,50 zł + 110,25 zł = 616,95 zł

-

Podstawa wymiaru składki zdrowotnej:

- Przychód brutto - suma składek społecznych: 4500 zł - 616,95 zł = 3883,05 zł

-

Składka zdrowotna:

- 3883,05 zł * 9% = 349,47 zł

-

Koszty uzyskania przychodu (20%):

- (Przychód brutto - suma składek społecznych) * 20% = (4500 zł - 616,95 zł) * 20% = 3883,05 zł * 20% = 776,61 zł

-

Podstawa opodatkowania (zaokrąglona do pełnych złotych):

- Przychód brutto - suma składek społecznych - KUP = 4500 zł - 616,95 zł - 776,61 zł = 3106,44 zł

- Po zaokrągleniu: 3106 zł

-

Zaliczka na podatek dochodowy (12%):

- 3106 zł * 12% = 372,72 zł

-

Wynagrodzenie netto:

- Przychód brutto - suma składek społecznych - składka zdrowotna - zaliczka na podatek = 4500 zł - 616,95 zł - 349,47 zł - 372,72 zł = 3160,86 zł

W tym przypadku, z 4500 zł brutto, na Twoje konto trafi 3160,86 zł netto. Jak widać, potrącenia są znaczące, dlatego tak ważne jest zrozumienie każdego elementu. Rachunek do umowy zlecenia, który otrzymasz, powinien zawierać wszystkie te dane: dane stron, kwotę brutto, wyszczególnienie potrąconych składek na ubezpieczenia społeczne i zdrowotne, koszty uzyskania przychodu, podstawę opodatkowania, zaliczkę na podatek dochodowy oraz ostateczną kwotę netto do wypłaty.

Wyjątki i szczególne przypadki: kiedy rozliczenie wygląda inaczej?

System rozliczania umów zleceń przewiduje pewne wyjątki, które znacząco wpływają na ostateczną kwotę netto. Jednym z najczęstszych jest rozliczenie dla studentów i uczniów do 26. roku życia. Osoby te są zwolnione z obowiązku opłacania składek ZUS (zarówno społecznych, jak i zdrowotnej). Dodatkowo, są objęte ulgą "zerowy PIT dla młodych" do kwoty przychodu 85 528 zł rocznie. W praktyce oznacza to, że ich wynagrodzenie brutto jest równe netto (do wspomnianego limitu ulgi). Jest jednak jeden wyjątek: jeśli student jest zatrudniony u tego samego pracodawcy na umowę o pracę i zlecenie, wówczas umowa zlecenie jest w pełni oskładkowana. To bardzo korzystna sytuacja dla młodych osób, którą sam często widzę w praktyce.

Innym szczególnym przypadkiem są umowy zlecenie, których kwota należności nie przekracza 200 zł brutto. Takie umowy są rozliczane w sposób zryczałtowany. Oznacza to, że podatek wynosi 12% przychodu, ale co ważne, nie stosuje się w tym przypadku ani kosztów uzyskania przychodu, ani składek ZUS. Jest to uproszczona forma rozliczenia, często wykorzystywana przy drobnych zleceniach.

Warto również wspomnieć o emerytach i rencistach. Dla nich umowa zlecenie stanowi obowiązkowy tytuł do ubezpieczeń emerytalnego i rentowych, chyba że posiadają już inny tytuł do ubezpieczeń z podstawą równą co najmniej minimalnemu wynagrodzeniu. Jeśli mają już inny tytuł, z umowy zlecenia odprowadzana jest tylko składka zdrowotna. To pokazuje, jak wiele niuansów może mieć rozliczanie umowy zlecenia, w zależności od indywidualnej sytuacji zleceniobiorcy.

Najczęstsze błędy w rozliczeniach umowy zlecenia i jak ich uniknąć

W mojej praktyce często spotykam się z kilkoma powtarzającymi się błędami w rozliczeniach umów zleceń. Jednym z nich jest brak ewidencjonowania godzin pracy. Pamiętaj, że w kontekście minimalnej stawki godzinowej (31,40 zł brutto w 2026 roku), zleceniodawca ma obowiązek prowadzić taką ewidencję. Jej brak może skutkować nieprawidłowym rozliczeniem wynagrodzenia, a w konsekwencji niedopłatą dla zleceniobiorcy lub problemami podczas kontroli.

Kolejnym poważnym błędem, za który odpowiada zleceniodawca, jest niezgłoszenie zleceniobiorcy do ZUS w terminie. Zleceniodawca ma na to 7 dni od daty rozpoczęcia wykonywania zlecenia. Konsekwencje takiego zaniedbania mogą być bardzo dotkliwe, zarówno dla zleceniodawcy (kary finansowe), jak i dla zleceniobiorcy (brak uprawnień do świadczeń z ZUS w razie potrzeby). Zawsze upewnij się, że zostałeś prawidłowo zgłoszony.

Ostatnim, ale równie istotnym błędem, jest błędne stosowanie kosztów uzyskania przychodu (KUP). Zdarza się, że KUP w wysokości 50% są stosowane bez spełnienia warunków praw autorskich, co jest niezgodne z przepisami. Innym błędem jest nieprawidłowe obliczenie podstawy dla KUP, np. nieuwzględnienie odliczenia składek społecznych przed ich naliczeniem. Moja rada: jeśli masz wątpliwości co do swoich KUP, zawsze skonsultuj się z księgowym lub zleceniodawcą. Prawidłowe zastosowanie KUP może znacząco wpłynąć na wysokość Twojego wynagrodzenia netto.